人幣套息新招 港銀愁

內地減息加上人民幣貶值預期持續,銀行界消息指,企業近期浮現「外保內貸」的賺息交易,即在香港存人民幣作抵押,並在內地借取美元作貿易支付用途,成為過往內保外貸的「逆向操作」,預期有關做法令企業的人民幣拆倉誘因減少,有助穩定離岸人民幣資金池,但此舉勢將令香港貸款增長進一步萎縮。

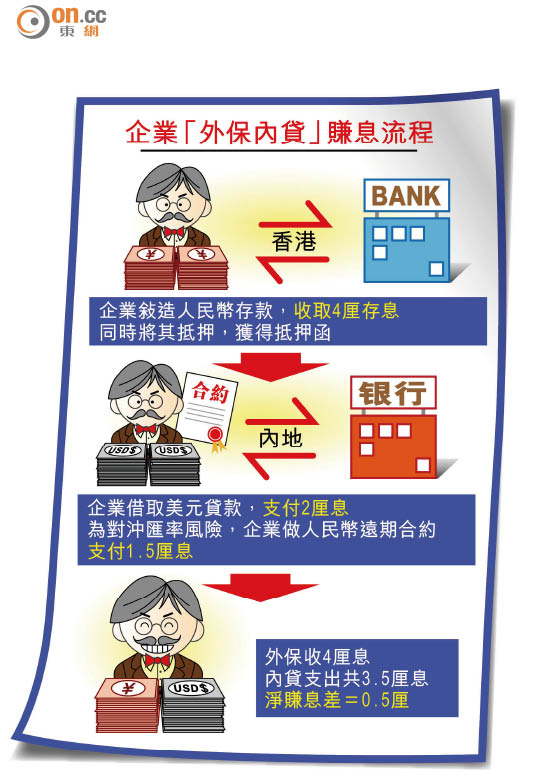

人民幣升值及高息期成為過去,企業透過中港內保外貸業務「賺息又賺匯價」熾熱期隨之結束,外保內貸代之而起。

銀行家指,人民幣貶值後,內地有不少人民幣資金亦轉回美元,令內地美元流動性改善,借貸利率看齊境外市場,反之離岸人民幣(CNH)存息高企,留意到有企業以外保內貸賺取息差。

交易料每宗逾十億

以企業在香港抵押人民幣存款為例,一年期存息可達4厘,而透過抵押或保函在內地借取美元作貿易結算及支付,貸息低於2厘,配合在岸人民幣(CNY)的一年期人民幣遠期合約,現價約1,100點子,折合相當於1.5厘利率,對沖人民幣匯率下跌風險的價格及成本低於CNH市場,企業貸款及對沖成本總約3.5厘,意味從中可獲得半厘利潤。

企業銀行人士稱,相關套息交易先決條件是企業和每宗交易規模夠大,才有議價能力獲得4厘人民幣存息優惠,並有足夠誘因,近期外保內貸的交易金額,普遍每宗逾10億元人民幣。

相比起過往內保外貸「賺息又賺匯價」的總利潤高達7至8厘,香港銀行財資主管認為,新外保內貸誘因明顯遜色,可見業務空間較小,惟相信可留住部分離岸人民幣大額存款,令拆倉活動和資金池萎縮的壓力下降,至於貸款需求進一步轉移至內地,料會令港銀貸款增長進一步放緩。

港貸款連縮三個月

外資行的內地企業銀行主管表示,外保內貸有增加趨勢,但非全屬息差套利交易,部分企業是跨境資金調動不便,遂透過境外抵押資產,在內地借取資金,免卻跨境匯款手續。

不過,有大型香港銀行企業部門主管坦言,受內地減息及流動性改善影響,大量過往的內保外貸企業提早還款或不願續期,貸款規模的壓力相當大,料未來數月難以再現顯著增長。

金管局資料顯示,香港的貸款已經連續三個月出現萎縮,七至九月均呈負增長,今年首九個月的年率化貸款增長亦降至僅5.2%。