人幣衍品爆煲累20銀行

人民幣急貶至今逾兩個月,企業損手對銀行資產質素影響浮現。消息指,多間企業向銀行購買人幣衍生產品,涉及過度對沖並已無法承受虧損,銀行界組織多個跨行會議討論處理方式,有個案更涉逾20間銀行,削債高達九成,但銀行間就處理方式談不攏,有銀行正考慮將企業客戶申請清盤,並就事件撥備。

不少企業向銀行購買人民幣衍生工具產品,人民幣急貶後,產品即錄巨額虧損。

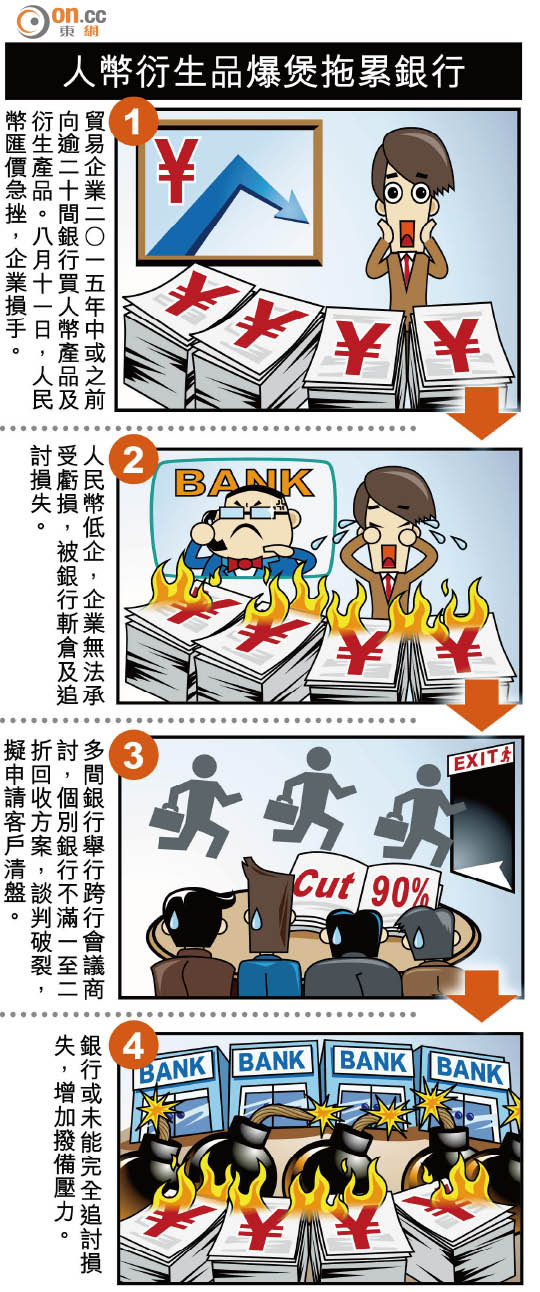

人幣衍生品爆煲拖累銀行

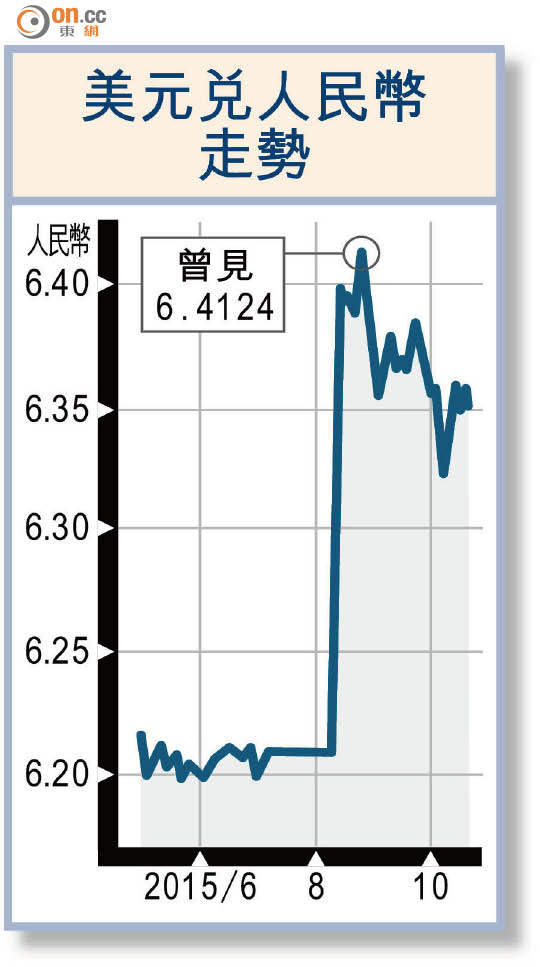

美元兌人民幣走勢

每張合約月蝕百萬

今年中或之前有不少企業落注人民幣匯價穩中有升,向不同的銀行購買衍生工具。企業銀行消息指,該批客戶的投資規模高於實際業務所需,屬於過度對沖,人民幣在八月中突然急貶,產品隨即出現巨額虧損,有個別客戶平均每張合約每月蝕近百萬元,並已開始出現財困,銀行為其斬倉後仍要追討損失,由於涉及多間銀行,業界已組織多個跨行會議處理。

銀行家透露,有涉及原材料交易的企業,於人民幣貶值前向逾20間銀行購買對沖產品,包括人民幣比率平價遠期合約(Ratio Par Forward,RPF)及累計期權(Accumulator)等,正面對無法承受虧損壓力,涉事銀行跨行會議討論時,提出低至一至兩折回收客戶欠款,個別銀行隨即反對並退出會議,令談判破裂。

由於涉事企業冀透過人民幣對沖產品作為投資用途,性質不屬於貸款,交易前並無向銀行全面及仔細披露持有的合約風險總額及細節,意味多間銀行在企業「爆煲」前互不知情,終令涉及銀行數目高達逾20間。

考慮申請企業清盤

企業購買簽訂RPF的合約毋須入場費及本金,合約期普遍為24個月,每月根據合約定價結算,以看好人民幣匯價合約為例,一旦人民幣低於合約結算價,企業虧損額可能是普通遠期合約兩倍或以上,視乎槓桿率而定。

據悉,退出談判的銀行認為一折回收欠款,不如直接申請企業客戶清盤,銀行亦正考慮為此進行撥備。財資市場人士解釋,銀行為企業客戶提供的衍生產品,一般是經銀行財資部向其他投資銀行或交易對手「攞貨」,一旦企業或投資銀行違約,擔當中間人的銀行將承擔損失,形成撥備壓力。