有利有幣:英澳勢強交叉盤首選

美國近十年來首次加息乃事在必行,美國國債市場已開始反映此加息預期,其中短年期的兩年債息已回升至一一年以來高位,不過十年債息則只在近兩個月高位,反映市場亦預期聯儲局往後加息步伐緩慢。

美債息向上,將重新令美債跟日債息差拉闊,加上日本央行上周二才決定維持量寬規模不變,但上周三就遭評級機構標準普爾下調國債評級,反映日本經濟仍未有起色,其中主要通脹指標都反映物價仍介乎通脹跟通縮之間,令安倍晉三過去的努力似乎白費了,加上所謂「第三支箭」亦未有刺激國內消費,難怪市場已傳日本仍有量寬風險,而近日股市反彈亦令避險情緒下降,因此美元兌日圓亦慢慢回升至近121水平。

日圓走勢欠明朗

不過要留意,由於八月金融市場過分動盪,令美元兌日圓出現大幅波動,整個交易區間在115至125之間,現價120值博率仍不夠,理論上日圓有擴大量寬風險利淡,但避險情緒隨時歸來又有利日圓走勢,因此筆者未有足夠信心推介日圓操作,建議暫時避開此貨幣。

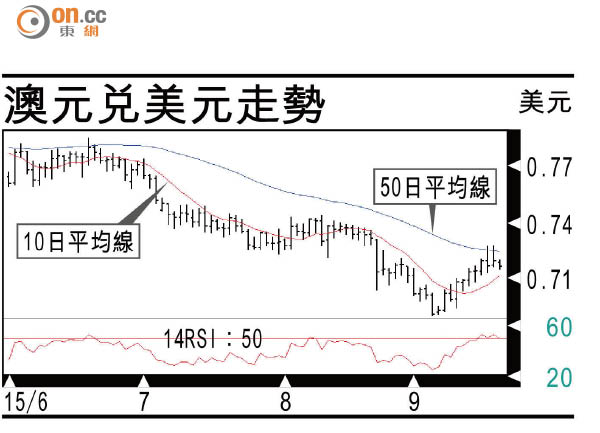

留意美匯指數繼續於92至95整固,反映美元仍未有明顯方向,仍可以上落市看待,不過不在美匯指數成分內的貨幣不在此限,例如澳元已連續2周自低位0.69回升,筆者當日建議0.70下方買入亦已有近200點子回報,算是不俗,可以將止蝕往上推高至入市價位以控制風險。

商品貨幣中以澳元反彈力度最強,主要是近日澳洲就業數據不俗,而央行繼續「視乎數據」而定的中性立場,對比新西蘭央行有進一步減息預期及加拿大的油價弱勢,澳元繼續成為博反彈首選。筆者仍認為澳元第四季在0.69至0.74整固機會大,若看不清美元直盤走勢,澳元兌紐元及澳元兌加元亦屬可考慮的交叉盤組合,其中澳元兌紐元若調整至1.1150至1.12,已可再次吸納,目標升破1.1450,止蝕於1.11。

在市況如此波動下,投資者對美元看法亦出現分歧,在目前未有明顯趨勢下,一眾貨幣兌美元的平均線開始密集,應以短線操作為主,其中英鎊及澳元稍為強勢,而歐元、日本仍有可能進一步加推量寬,高追風險較高,紐元加元亦不可取,因此英鎊、澳元兌歐、日、紐、加的交叉盤,應有較好表現。