SUN MONEY:跌市撈底 三招免中伏

「股神」巴菲特其中一個致勝之道,就是在眾人恐懼時買入價值被低估的優質股。一般散戶當然都想像「股神」做到人棄我取、低買高沽,但無奈很多時撈底後,驚見股票「低處未算低」,最後淪為長期蟹貨。經歷多月跌市後,恒指的市盈率只得約9倍,國指的市盈率更低至不足7倍,想要在當中執到價廉物美而非眾人皆棄的筍貨,不妨參考以下招數,避開「平股」陷阱。

股民在跌市中撈底如捕魚一樣,只要看準時機出手必能獲利。

耀才證券 植耀輝

港交所不需投入很多資本獲利,股本回報率自然高。

網誌作者 止凡

華富嘉洛 簡志健

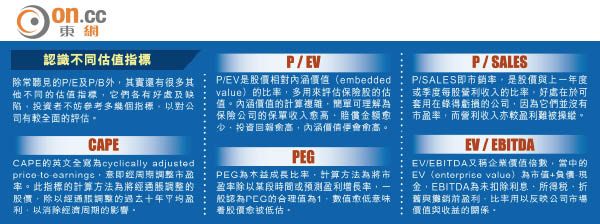

認識不同估值指標

第一招:估值低未必抵 業績或有隱憂

不少散戶衡量股票估值時,都看市盈率(P/E)及市帳率(P/B)高低,認為這兩個比率愈低,股份就愈抵買,很容易便會墮入估值陷阱。耀才證券市場研究部經理植耀輝指出,一些股份估值低,可能是因為它們增長慢或者盈利下跌,並不代表一定值得買入。

他以市盈率只有四倍多的內銀股為例,部分在最近公布的中期業績錄得近乎零增長,不良貸款更上升。他補充,現時內銀的撥備覆蓋率很低,未來不排除有機會減少派息,對投資者的吸引力會進一步減少。他另舉例指,本地地產股現時的市帳率都少於1倍,股價相對每股資產淨值(NAV)有幾十個百分點的折讓,其中一個原因是地產公司的土地及物業會隨樓價升跌改變,而市場正預期樓價會在未來下滑。

了解公司營運數據

人氣財經網誌作者止凡建議投資者細閱公司年報,了解其營運模式,以及盈利、股本回報率(ROE)、毛利率等數據,再對照估值指標作分析。

他舉例指,市帳率宜與股本回報率對照參考,假設一間公司擁有的地皮長期閒置,不用來興建物業賺錢,反映公司利用資產淨值來產生純利能力的股本回報率自然會較低,因此市場給予公司每股帳面價值(即資產淨值)一個較低的價格,即市帳率較低,亦屬合理。

相反,他指港交所(00388)靠已有的交易系統就能賺取交易費,不需投入很多資本以獲取盈利,股本回報率自然高,因此其市帳率可高達10多倍。

第二招:實地視察比較管理

崇尚價值投資的止凡認為,衡量股票估值似藝術多於科學,難有劃一標準界定怎樣的公司值得有某個估值,投資者可在相同行業的公司,找出管理及經營出色的公司,並趁周期調整低價買入。

他舉例稱,若將在香港經營化妝品店的莎莎國際(00178)及卓悅控股(00653)對比,會發覺前者在營運策略、負債控制、毛利率都較後者明顯優勝。他指,卓悅曾配售股份集資買舖,而非好好擴充業務,店內售賣的貨品種類亦較雜亂,這都是他認為莎莎營運出色的原因。

把握周期吸優質股

他表示,以往莎莎的市盈率高達20多倍,現在受個人遊旅客消費減少拖累,市盈率跌至約10倍,反而令他眼前一亮,覺得值得吸納,道理與巴菲特在○八年金融海嘯後大手買入估值低殘的優質金融股同出一轍。「若經濟出現問題,政府自然會採取適當的刺激措施,一切都有周期,散戶應把握在周期的底部買入優質公司。」

他稱,自己買股前會盡量親身到相關的店舖視察,以更準確掌握公司營運情況。他另指,散戶選股貴精不貴多,寧可深入研究幾間熟悉的公司。

第三招:留意市盈率偏離區間

華富嘉洛證券資產管理副總裁簡志健表示,一般散戶投資者都不懂或沒有足夠數據運用複雜的估值模型,計算出一隻股份的內在價值,從而決定是否抵買,故建議他們參考股票的市盈率區間。他解釋,一些股票的市盈率比較穩定,在過去的時間都在特定的區間橫行上落,形成明顯的趨勢;若這些股票的市盈率低於該區間的中間位置,其估值可被視為低於合理水平,值得吸納。

他強調,這個方法適用於市盈率較穩定的股份,但當股份的市盈率穩定的因素消失,這方法就不再適用。他以濠賭股為例,自內地嚴厲打貪後,它們的盈利增長急速放緩,經營環境突轉困難,市盈率急速向下,以市盈率區間這個方法去衡量它們是否抵買再不適合。

內地電力股較抵買

他另舉燃氣股為例指:「過往內地的燃氣股一般有20多倍P/E,這是因為內地的燃氣使用率不高,有很大增長空間,但燃氣要與石油競爭,油價自去年下跌,為燃氣公司帶來很大的衝擊。石油價格疲弱為結構性問題,燃氣股能否維持過往的organic growth(通過公司現有資產及業務實現的增長)屬未知數。」

他透露,六月時恒指的市盈率表面看來很低,但港股市場中不少股票的市盈率都已超出固有的區間,提示他要沽貨套現。

他認為內地電力股屬目前較抵買的股份,因它們的估值相對低,加上負債高,可望受惠中央減息,而煤價下跌亦有助提升毛利率。他補充,這些股份的息率一般有4至5厘,亦有可能受惠國企改革。