金管防逃稅指引 銀行難執行

金管局要求港銀嚴防逃稅行為,有銀行家表示,當局今年首季向銀行發出的新指引中,要求銀行自行制訂監控涉及逃稅可疑行為的系統及策略,惟定義太闊令具體執行有一定難度,甚至一般市民開戶亦可能要交代資金及財富來源,有銀行已外聘獨立顧問就新指引研究,並提交銀行公會討論操作的困難和細節。

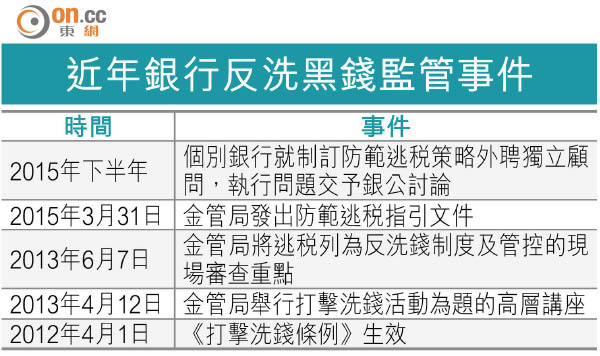

近年銀行反洗黑錢監管事件

由於逃稅是洗黑錢的上游罪行,隨着《打擊洗錢條例》於一二年實施,金管局要求銀行進一步加強相關的法律及監管制度,更於三月向銀行發出防範逃稅指引,銀行需建立合適的政策及程序以反映評估逃稅風險和複雜操作。

外聘獨立顧問研究

根據金管局指引要求,銀行家認為,銀行在防範及監控逃稅時,將以反洗黑錢的系統及標準作藍本,一旦發現客戶涉及相關風險,便要向聯合財富情報組提交可疑交易報告。

但他指,現階段對「可能涉及逃稅風險」的標準太廣闊,銀行具體執行會遇到困難,多間銀行已外聘獨立顧問進行研究,內容包括具體判定為逃稅可疑交易的標準,以至於整套執行策略,並會將問題提交銀行公會的反洗錢工作小組討論。

金管局指引向銀行提出客戶可能涉及逃稅風險的例子,如客戶若不願意證明其財富來源,已屬「紅旗指標」,銀行應隨即作出審核、監察或舉報。據聯合財富情報組資料,今年首五個月接獲14,825宗洗黑錢相關的可疑交易報告。

有香港銀行合規部主管稱,反洗錢及逃稅標準更嚴格,惟客戶未必理解銀行在開戶時,因此增加繁複的手續及文件要求,銀行亦要顧及私隱條例,而近期相關客戶投訴增加。

有中小型銀行分行主管則指,銀行在開戶程序等較容易辨別涉及洗黑錢的可疑交易,惟從逃稅方面,涉及公司及企業銀行戶口交易,辨識難度更高,坦言銀行並非稅務專家及會計師,很難單靠銀行作監控稅務問題。