名家分析:美國能源債短炒搵着數

近期港股表現反覆,A股亦似要小休。不過,年初至今港股已算一洗近年大落後頹風,升約一成七,跑贏不少主要國家股市。內地不停放水是關鍵,然而,沒有耶倫配合,大時代怎會來臨?

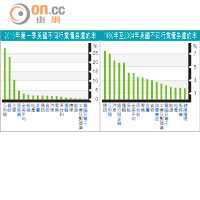

二○一五年第一季美國不同行業的違約率及八○至一四年的行業平均違約率

筆者身邊有不少股民於三、四月大升市間不只增持股票,亦買入大量高息債。無他,今年高息債表現優異,彭博全球高息企業債指數今年持續上行。有些股民更表示,耶倫延遲加息利好債價再上,識買的投資者當然買美國債。

筆者聽了後想起一點投資機會。第一季除了內地A股狂爆外,發狂的亦有急插至43美元的油價。記得多月前油價急跌間,曾經傳出美國多間油企瀕臨爆煲,有傳言指以上游為主的勘探和產油企業因油價大跌而變得非常脆弱。由於部分油企先前在生產上投入大量資金,成本高企但油價過低,資金回收十分困難,故要拋售原油來取回資金。由於石油需求前景不明,需求不足恐令油企倒閉並產生違約風險,美國油股及油債紛紛被拋售。

違約率低於平均水平

大家身處香港,對美國油企情況大多只靠傳媒消息得知。近期筆者參閱了惠譽報告後,發現情況可能沒想像中差。(圖一)見到,評級機構惠譽列舉了二○一五年第一季美國不同行業的違約率,原來第一季能源類違約率只有0.9%,低於全美平均的3.4%,亦低於其他主要行業如地產的2.2%及零售的1.8%等。

除了能源業於第一季未見違約潮外,於一○至一四年間,除了一一及一三年錄得比市場高的違約率外,其餘時間表現不俗。當然,能源業中不單包括產油公司,先前油價大跌時亦可能真的有部分油企違約。不過,跌市總有炒過龍的時候,起碼現時不論美股或港股都未因為有油企倒閉而轉入大熊市。反過來想想,若現時趁油價低位反彈而買入能源業相關債券,不失是另一黃金投資機會。

再看過往歷史上,(圖二)見到八○至一四年的行業平均違約率,能源業算是低風險一族,三十多年來平均違約率只有1.9%,大幅低於全美平均的4.1%,顯示能源業的企業質素向來不俗。順帶一提,聯儲局於九月加息的機會甚高,加息後對債價可能會產生負面影響。(圖二)正好列舉了債務違約風險較低的行業,可以作為短炒某類債券的參考,但要提醒一句:不宜長揸,小心美國加息的負面影響。