名家分析:企債洞「息」先機

踏入十月愈見膽戰心驚。何解?美國QE完結也。自聯儲局於○九年推出QE後,全球資產爆上,亞洲股市及香港樓價升得不亦樂乎。但踏入九月後,環球股市上升乏力,加上美元太強勢,市場似乎真的開始擔心QE完結後聯儲局會否提早加息。

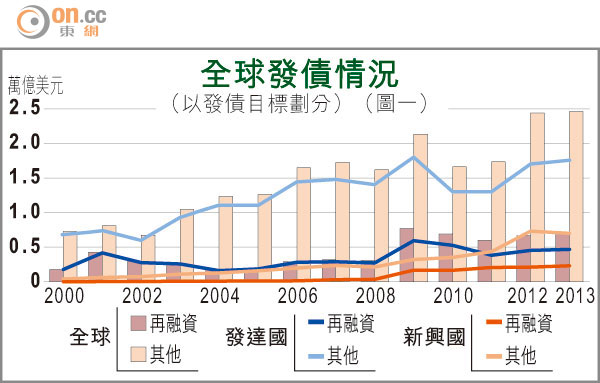

全球發債情況(以發債目標劃分)

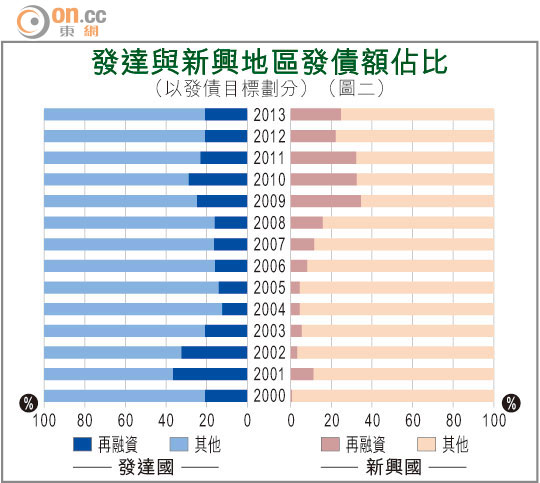

發達與新興地區發債額佔比(以發債目標劃分)

近年息口低企,大家都變了「息魔」,到處找尋高息產品,一眾企業亦趁息低大舉發債。根據International Organization of Securities Commissions(IOSCO)對全球91個地區債市數據,圖一可見○九年後一眾企業再融資發債額持續上升,企業都趁低息調整債務結構,以低息債券取代高息債,減低債務負擔,令市場發債額增加。

趁機調整資本結構

若以先進及新興經濟體劃分,圖二可見近年新興市場再融資需求,超過總發行額三成,比發達國只有兩成為高。這也正常,新興地區發債成本一向較高,主因包含風險溢價。當經濟良好,風險溢價通常有所下降,更何況近年環球長期維持低息,造就新興市場企業調整債務資本結構的良機。

然而,圖二可見,由○八至一○年,無論新興或發達市場,以再融資為目標的發債佔比持續向上,是好事嗎?第一,大家先要理解企業本身發債,大致可分為再融資及作未來業務發展之用。想想以往多年全球發債量看似大增,原來部分發債得來的資本只是用於重整債務,而非用於未來發展。

大家常言近年新興市場債券受歡迎是看好當地企業發展,但明白發債可作重整債務結構之用後,買債因看好市場發展的論調,似乎需調整。

憂加息不利再融資

當然,自一一年後,圖一及圖二可見,一一年發債作再融資的佔比下降,反映企業發債得來的資本,已非主要用於再融資,對投資者而言或是好消息。但更重要是,這也反映企業憂慮未來息口向上。圖二見到,○四至○五年全球加息後,企業減少再融資的發債佔比,因息口上升不利再融資發債。

無論是新興或發達國家,圖二見到自一一年後,再融資發債佔比下降。大家應記得美股爆上並與中港股市分道揚鑣就是始於當期,反映一眾企業早於幾年前已估計美國加息期不遠矣。企業有此遠見,大家應知道加息是不利債券,今年餘下時間,手上的債券組合有需要微調了。