十大港版DOD股有升有息

美國「DOD股」(Dogs of the Dow)即十隻股息率最高的道指成分股,投資者每年初買入及持有一年,以後每年按股息率來調整組合,長線可跑贏大市,卻不失穩陣。此投資策略也可應用在恒指,港版「DOD股」隨時跑出。

回顧過去一年,一二年恒指「DOD股」表現生性,以此策略投資的「狗主」可算「還得神落」。該組合股價平均上揚25.61%,而同年恒指升幅為22.42%,港版「DOD股」理論跑贏大市3.19個百分點。

值得留意的是,去年「DOD股」之一的新世界發展(00017),雖然於一一年累跌超過五成,但去年來個大翻身,全年飆升92.01%,更奪得一二年藍籌王;而另一隻「DOD股」中銀香港(02388)亦表現「靚仔」,股價大升逾三成。

DOD股適合長線投資者

致富證券資產管理部聯席董事莊志豪表示,「○一年至一一年期間,除○七年外,港版『DOD股』一般均可跑贏大市,值得參考,而且該理論實戰方法簡單,特別適合長線投資者或被動投資者,就如長期身處外地、未能緊貼市況的股友。」不過,理論限制投資者一年內不可出貨入貨,故心理質素佳的股友方宜「照辦煮碗」。

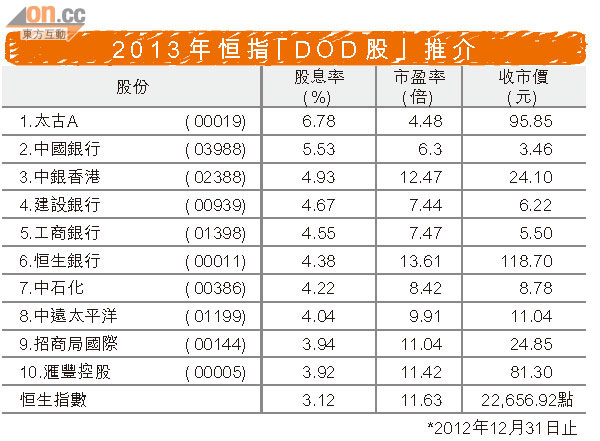

新年伊始,是時候為「DOD股」的排陣「執位」,重新挑選出十隻「DOD股」,組成新一年的投資組合。一三年的選手包括:太古A(00019)、中行(03988)、中銀香港、建行(00939)、工行(01398)、恒生(00011)、中石化(00386)、中遠太平洋(01199)、招商局國際(00144)及滙控(00005)。

莊志豪認為,一三年的「DOD股」排陣較為保守,缺乏爆炸性股份,如去年爆升的新世界發展,預料該組合的回報將與大市同步,或未會「彈出」。他續指,由於歐美經濟復甦,碼頭股可率先受惠,故較看好組合中的中遠太平洋。

京華山一研究部主管彭偉新又補充指,中石化旗下天然氣業務推動整體業務發展,加上受惠成品油價格調整,有利公司轉嫁生產成本予用戶,有望推動股價做好。

低P/E股準則相異難玩

隨「DOD股」理論應用普及,市場亦演變出多個策略相異的版本,投資者較為熟悉的是在10隻「DOD股」中,再抽出5隻低市盈率(P/E)的股份投資,以一三年恒指「DOD股」排陣而言,即抽出太古A、中行、建行、工行及中石化。

然而,彭偉新卻不建議投資者跟隨此「玩法」。他解釋指,市盈率雖為衡量上市公司價格與價值關係的指標,但於不同市場、不同板塊情況下的準則有異,並無絕對的高低標準,故低P/E又不一定代表「抵買」。再者,投資股票是對上市公司前景的期望,惟既有市盈率只可反映公司過去的業績,並不能代表公司未來發展。

話你知:恒指高股息率指數可參考

去年高息房地產投資信託基金受市場青睞,事實上,股息率是常用的投資指標。有見及此,恒指公司於去年十二月上旬推出恒指高股息率指數,雖然目前未有相關投資產品,惟卻不失為股友的投資參考指標。

該指數涵蓋恒生綜合指數及房地產基金指數中,最高淨股息率的50隻股份及房託基金。若截至每年六月底止計,該指數過去六年的平均股息率達4.8%,高於恒指的3.2%。

6年平均股息率達4.8%

該指數中比重較高的成分股包括361度(01361)、波司登(03998)、特步(01368)及冠君產業信託(02778)等;比重分別為5.48%、5.04%、3.12%及3.06%。

道指「DOD股」概念受歡迎

「DOD股」概念由《Beating The Dow》(跑贏道指)作者Michael O'Higgins在廿多年前提出,他主張極簡約的投資主義。去年道指「DOD股」總回報約10%,跑贏道指的7%。

寶潔(P&G)及卡夫(Kraft)跌出今年「DOD股」名單外,惠普(HP)及麥當勞則取而代之。在十隻「DOD股」中,五隻市盈率或股價最低的股份可稱為「小狗」(Small Dogs,又稱Puppies of the Dow或Flying 5)。由於「小狗」估值或市值較低,股價反彈力或較強。

「DOD股」概念受投資者歡迎,道瓊斯指數公司推出的道瓊斯高息精選10指數(Dow Jones High Yield Select 10),就是追蹤道指「DOD股」,該指數在八八年報23.5點,上周報130點,升幅逾4.5倍。

既然基金經理都可以跑輸給「DOD股」,美國便出現每年自動追蹤「DOD股」的交易所買賣基金(ETF),如Elements DOD,該ETF兩年總回報約24%。但有市場人士認為股息率跟隨股價波動,加上僅用股息率來選股,可能將分析過分簡化,提醒「狗主」要小心,倒不如買整個指數ETF更簡單,並善用股息再投資,發揮長線「複息」效果。