內銀幫救市 壞帳恐增

中央響起維穩股市集結號,中銀監最近推四招救市,包括支持銀行業金融機構對上市公司回購股份提供質押貸款、允許對已到期股票質押貸款與客戶重新合理確定期限等。不過,有研究顯示,整體內地銀行業暴露於股市的直接及間接資產已約達2萬億元(人民幣.下同),關注銀行參與救市,將來會面對更大壞帳風險,瑞穗更直言政策「極不明智」,或令內銀撥備成本增加。

今年首季末內銀不良貸款

分析員及機構評論

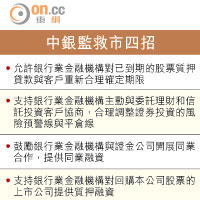

中銀監救市四招

內地銀行參與救市行動,市場擔憂此舉恐令其面對更大的壞帳風險。(資料圖片)

中銀監支持銀行業金融機構為回購股份上市公司提供質押融資,銀行隨即開展相關業務,而且槓桿比率愈來愈高,市傳有銀行兩日內相關業務量已達100億元,對大股東及實際控制人的配資槓桿更高達五倍。

星展唯高達中國銀行業分析師陳姝瑾表示,估計整體中國銀行業直接及間接暴露於股市的資產約2萬億元,當中以間接資產較多,主要是透過理財產品獲得收益並貸款予券商及信託公司,以進行兩融業務及傘形信託,而股權質押貸款業務,規模則估計約6,000億元。

陳姝瑾續表示,根據來自券商及信託公司的消息,若滬綜指跌至「中央底線」3,300點以下,或有15至20%的傘形信託及兩融客戶會被強制平倉,若超過20%客戶遭強制平倉,屆時將構成壞帳風險。

瑞穗:勢增撥備壓力

瑞穗證券亞洲銀行研究部執行董事安彤善認為,股市下挫對內銀今年盈利將構成壓力,但盈利受壓程度需要視乎銀行進行抵押貸款的股票種類。至於中銀監允許銀行「寬容」處理已到期的股票質押貸款,他認為這些政策「極不明智」,或令內銀第二季撥備成本增加,第三季情況會更為明顯。

事實上,近期多家券商發表報告,關注滬深股市下挫,對內銀股構成的負面影響,當中美銀美林表示,若滬深股市持續下挫,銀行及券商與股票融資相關的損失或高達1萬億元。

不過,陳姝瑾表示,除非券商及信託公司破產,否則整體銀行業依然相對安全,原因是銀行整體股權融資的抵押率約30至50%,而且處理股權質押貸款的標準,較處理券商及信託公司為高,加上中銀監容許延長股票抵押融資的還款期。

交銀國際董事總經理兼首席策略師洪灝認為,近日市況波動對內銀壞帳率不會造成重大影響,又說一直看好內銀板塊,現時「有乜平就買乜」。

中銀監放寬平倉要求

上周四及五A股顯著反彈,中銀監救市措施被指居功至偉,除支持銀行業金融機構對上市公司回購股份提供質押貸款外,還包括明確允許銀行業金融機構對已到期的股票質押貸款,與客戶重新合理確定期限,若質押率低於合約規定,允許雙方自行商定抵押品調整,相當於到期的質押股票可以繼續融資,而已經逼近平倉線的股票能進行適當調整,放寬平倉要求。

中銀監又支持銀行業金融機構主動與委託理財及信託投資客戶協商,合理調整證券投資的風險預警線與平倉線,並且鼓勵銀行對扮演「國家隊」救市角色的證金公司提供同業融資。

根據內地傳媒報道,在上周跌市期間,工商銀行(601398.SH)及中信銀行(601998.SH)都已經向證金公司提供了資金。