IMF憂早加息 全球震盪

國際貨幣基金組織(IMF)周三發表半年度的《全球金融穩定》報告,警告一旦聯儲局早過預期加息,將會引致長期利率急彈,觸發全球金融動盪,其他金融市場風險還包括強美元和商品價格滑坡。與此同時,日本二月份美債持有量超越中國,相隔七年之後,再度成為美國最大債權國。

IMF財務顧問比尼亞爾斯警告,美國長債息有抽高風險。(法新社圖片)

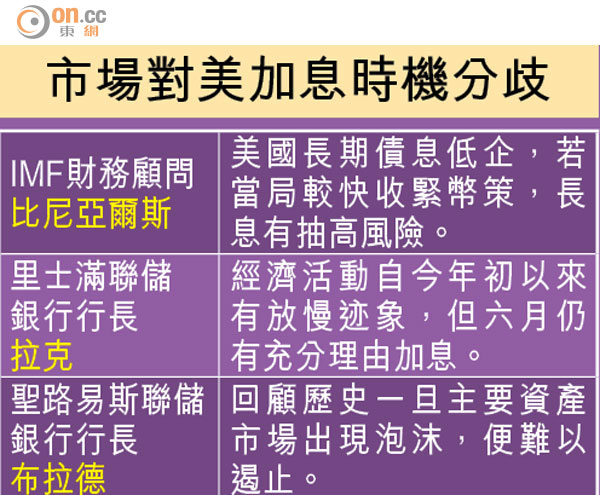

市場對美加息時機分歧

中日兩國美債持有量變化

正值市場揣測聯儲局何時加息,IMF警告,現時聯儲局官員所暗示的加息時機,與市場預期存在巨大落差,倘當局過早加息,可能刺激十年期美債孳息急彈1厘,對全球金融市場構成負面衝擊,特別是新興經濟體。IMF又提到全球債市結構流動性下降,將加劇資產價格波動,對其他資產的潛在影響亦更大。

IMF又警告,雖然強美元和油價下滑有利全球經濟復甦,但同時會對依賴原油和其他商品出口的國家和企業構成壓力;而美元升值速度進一步加快、美國突然加息,再加上地緣政治風險上升,將對新興市場貨幣和資產市場帶來更多壓力。

聯儲暗示年中加息

自聯儲局調低經濟和利率預測後,市場顯著延遲加息預期,部分市場人士更估計明年首季才加息。不過,仍有官員暗示當局最快年中加息,當中里士滿聯儲銀行行長拉克重申六月有充分理由加息,聖路易斯聯儲銀行行長布拉德亦認為,是時候展開利率正常化程序,以免持續低息催生資產泡沫。

事實上,雖然美國過去兩年經濟增長平均達2.7%,但長期美債孳息持續徘徊紀錄低位,部分原因是美債受到海外投資者追捧,特別是美國債息較其他發達國家高,對於因為央行買債導致債息跌至貼近零的歐洲和日本投資者而言甚具吸引力。

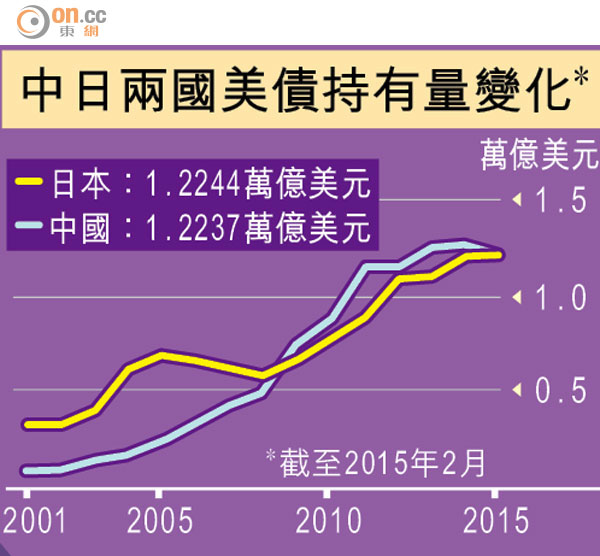

日持美債超越中國

據美國財政部資料,當地二月份長期外資淨流入41億美元,期內中國減持美債154億美元,減幅大於日本的142億美元,令日本以1.2244萬億美元美債持有量,自金融危機以來首次超越中國的1.2237萬億美元。

總結之前一年,日本的美債持有量淨增長136億美元,而中國則減少492億美元。

揣測美元持續升值,是促使日本投資者購買美元計價資產如美債的誘因。此外,日本政府年金投資基金(GPIF)去年十月表示將把海外債券的投資比例,由原本11%擴大至15%,連帶當地三隻較大型的半公營退休基金亦「跟風」。

至於中國美債持有量退居「阿二」,有不少分析員指出,數據未能反映中國停泊於英國和比利時等地的美債,相信中國透過這些中間人亦持有不少美債,再加上中、日兩國的美債持有量僅相差7億美元,難以斷定日本是否已經確實超越中國。