千八億樓按 陷追數危機

近年銀行為物業投資公司提供有抵押循環貸款相當普遍,因歸類為商業貸款,故豁免遵守金管局逆周期按揭措施。不過,銀行界消息透露,金管局早前「執正」物業投資公司貸款,將促使銀行展開大規模清查行動,有可能收緊、取消給予物業投資公司的循環貸款額度,甚至有機會追收貸款。據了解,借款人為公司名義的未償還住宅按揭貸款,涉及金額逾1,800億元。

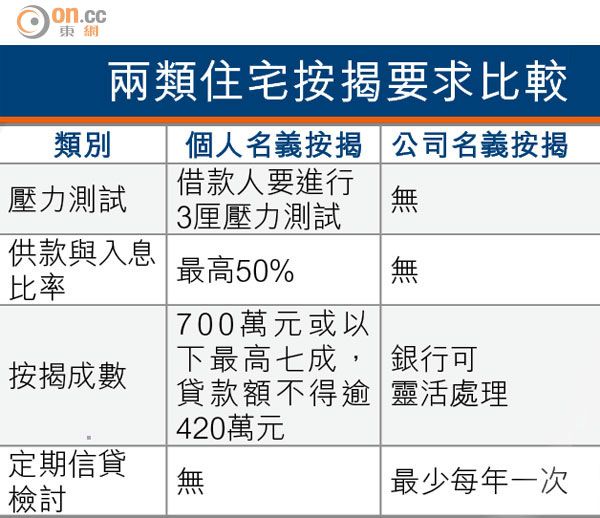

兩類住宅按揭要求比較

銀行將會就住宅物業抵押貸款,展開大規模清查行動,甚至有機會追收貸款。(資料圖片)

金管局早前收緊物業投資公司貸款。圖為金管局助理總裁鄭發。(資料圖片)

面對樓市愈來愈熾熱,金管局多次推逆周期按揭措施,嚴限按揭成數及進行壓力測試,惟因企業抵押貸款用於公司營運,屬商業貸款而非普通按揭。

有資深按揭市場人士透露,金管局推出逆周期措施前,有不少投資者將公司名義持有、沒有按揭貸款的出租物業,抵押予銀行,取得市值七成甚至更高額度的循環貸款。

他又說,投資者取得貸款後,資金會用作投資其他產品,包括股票、基金或結構性投資產品等,由於有關循環貸款一直「有借有還」,而且銀行視借款人為營運公司而非空殼公司,所以每年檢討後會維持相關循環貸款額度。

並非全部空殼公司

不過,金管局本月十九日向銀行發通函,直指若企業借款人除了只持有物業作投資或租賃之外,沒有明確業務運作,必須遵守金管局的收緊按揭措施,意味將這類公司歸類為投資物業的空殼公司,一舉封殺有關灰色地帶。

截至今年一月中,本港未償還住宅按揭貸款總額中,約16%屬公司借款人,若按去年十一月個人名義未償還住宅按揭總額9,760億元推算,市場上未償還住宅按揭貸款總額達1.16萬億元,即借款人為公司名義的相關貸款金額約達1,859億元,惟當局指出,並非全部公司名義的借款人都為空殼公司,有部分是營運公司。

有零售銀行業務主管表示,銀行會就住宅物業抵押貸款,展開大規模清查行動,檢討企業貸款時,根據相關的監管要求,有可能收緊、取消給予物業投資公司的循環貸款額度,有可能造成借款人要終止以相關貸款資金支持的投資等間接影響。

客戶或增物業抵押

有銀行家表示,由於銀行檢討商業貸款並非以年底為限,而是根據客戶借款日期為標準,所以清查後若發現這類客戶的貸款屬金管局所指個案,或需將貸款從商業銀行部劃撥至零售銀行部,即俗稱「鎅盤」,之後視乎客戶貸款額,有沒有超過金管局收緊按揭措施下的要求再作行動,最壞情況或罕有追收貸款,不排除有客戶轉向財務公司尋求短期現金周轉。

不過,他強調,要求客戶提前償還貸款前,必定會先與對方商討,同時會在貸款檢討與收緊貸款前盡量提早通知,客戶除提前還款外,相信有部分投資者會選擇增加物業抵押品,重整抵押品與按揭組合,令整體按揭成數降低至符合金管局監管要求。