Fundman睇市:騰訊仍有水位炒上

希臘可能脫離歐元區的消息,使環球金融市場在一五年有一個立立亂的開局,隔晚道指又跌過百點收場,焦點係美國債市,資金繼去年十月後,又一次出現恐慌性買入美債避險,美國十年債息一度跌到去1.88厘,收市前稍為平復,收1.96厘,但依然是過去一年半以來,第一次收市低於2厘水平。

騰訊QQ及微信的龐大用戶群,是微眾銀行的優勢所在。(資料圖片)

太陽日誌 2015/1/8

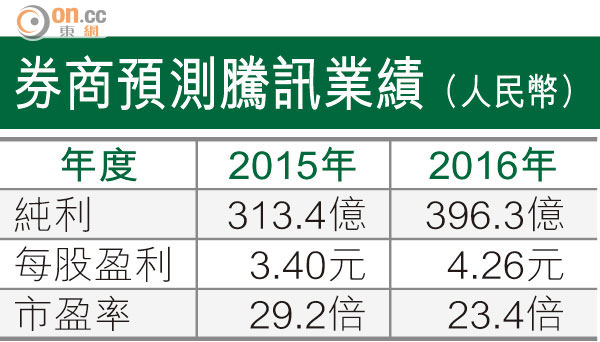

券商預測騰訊業績(人民幣)

外圍死死吓,連插咗兩日的港股,反而來一個釜底抽薪,真係估佢唔到。大市低開後逐步被死貓彈的濠賭股、今浪大落後的中移(00941)、以及因為搞網上銀行連炒兩日的騰訊(00700)推番起,恒指尋日埋單升195點,收23,681點。

國指升唔夠1點,收報11,991點,事關炒咗個幾個月的內銀股,開始見升到滯滯哋要抖氣,內房股亦腳仔軟,未上車的似乎可以等撈底機會來臨。

AH股計落唔算平

一向對中資股口淡淡的美銀美林中國策略師David Cui出咗份報告,話依家AH股明平實貴,表面上,國企H股指數同滬綜指的往績市盈率,分別只係8.5倍及13.8倍。但唔少人都忽略咗,若果將預期盈利見頂、逐步受網絡金融競爭、以及利率市場化因素影響,估值超級低殘的內銀股剔除,兩個指數實際PE係13.1倍及22.7倍,後者較標普五百指數在○七年海嘯爆發前的高位仲要高,內地中小板及創業板的平均PE更高達37.8倍及57.6倍。

筆者認同佢嘅分析,但內地股市根本好難用客觀常理去分析,根本係政策市,資金流主宰一切,阿爺減息加埋變相降準,中央實行近年罕見的大規模托市,在下認為炒到爆之前,用客觀分析去平衡一下心態還可以,但用這理由放棄逐浪,實在有點浪費。

過去兩日勁升托住恒指的騰訊,旗下持三成股權的微眾銀行(Webank)去年中獲發民營銀行牌照,近排微眾銀行官網開始上線,街外估緊好快會有實質的業務運作,一眾內地傳統零售銀行要開始適應「騰訊銀行」的競爭之外,相信睇住消息最牙癢癢的,肯定係一直最想染指網上銀行生意的阿里巴巴話事人馬雲。

內地互聯網金融鼻祖,要數阿里巴巴的餘額寶,自從餘額寶用戶透過將少至一百幾十元人仔的結餘,撥去天弘基金作小額、高息(初期閒閒地有6至7厘)的投資之後,天弘基金管理資產規模於短短幾個月之內突破五千億元人仔,成為中國最大基金,傳統銀行為免存款流失,開始要用高息利誘存戶留低。

傳統銀行要迎戰

同天弘基金唔同,騰訊直頭有民營銀行牌照,意味業務唔單止貨幣基金,集腋成裘的「小會頭」咁簡單。從微眾由傳統金融機構四處獵頭的舉動,估計一開始微眾已具進軍個人客戶存款貸款生意之想法,其優勢是騰訊本身的QQ及微信,分別有八億及四億用戶群,一如當年阿里向淘寶用家戶口的餘額打主意一樣。

四大行一五年盈利規模大約萬億元人仔,微眾能在這個大餅之中可以分到多少,在營運之初去估是言之尚早。不過,對騰訊的估值唔多唔少都會有幫助。估計騰訊一五年29.3倍PE,只及阿里48.2倍的六成左右。而去年九月上市的阿里現價103.32美元,比招股價68美元高五成二,即使騰訊兩日挾高近一成,亦僅僅去到阿里上市時水平,咁睇法,似乎微眾的憧憬,應該仲有水位炒,嫌挾得急的,可以諗下分段入貨。