銀行狂谷人幣產品

人民幣反彈勢頭持續,投資者及銀行瞄準升值預期再升溫商機,重拾投資相關衍生產品的積極性。銀行界消息指,有企業銀行及財資部合作,部署積極銷售比率平價遠期合約(RPF),相信待第四季進一步肯定人民幣升勢時,銷售會轉趨活躍,以及期望原有投資客戶加注「溝貨」,以扳回今年上半年的損失。

人民幣勢反彈,銀行積極部署相關的投資衍生產品。(資料圖片)

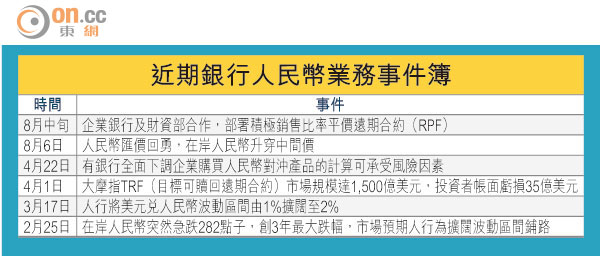

近期銀行人民幣業務事件簿

今年上半年人民幣匯價急跌,不少投機升值的炒家損手,其中目標可贖回遠期合約(TRF)更成為重災區。

力銷RPF較穩健

銀行界人士稱,儘管人民幣再現升值預期,但投資者已對TRF敬而遠之,銀行主要銷售兩年期的比率平價遠期合約(Ratio Par Forward,RPF),每月結算,以期在人民幣波動期間「贏多輸少」,相較達到目標價才有收益的TRF更穩健。

RPF的合約期普遍為二十四個月,每個月根據合約定價結算,以看好人民幣匯價合約為例,若人民幣低於合約結算價,企業虧損額可能是普通遠期合約兩倍或以上。據悉,企業簽訂有關合約毋須入場費及本金,只要對沖規模在銀行認為客戶可承受風險,以及經營業務對沖需求內即可。

有港銀人民幣業務主管亦表示,儘管人民幣衍生產品市場仍然淡靜,未回復至今年初的暢旺水平,但投資者已開始留意重返市場的機會,相信第四季的市場會顯著轉趨活躍。

人民幣反彈令市場重拾信心,信銀國際司庫陳鏡沐七月時稱,該行財資部上半年的人民幣有關收益按年增長近六成,主要來自不同的外匯及衍生產品收入,當中亦包括RPF,並指七月開始,更多客戶有對沖人民幣升值的需求,展望下半年的收益會比上半年更佳。

人幣跌幅縮至1.6%

人民幣上半年急跌2.49%令不少投資者損手,惟隨市場對中國經濟轉趨樂觀,其走勢逐步改善,截至昨日收市,人民幣今年至今的跌幅已收窄至1.6%。

資深財資市場人士陳鳳翔表示,今年初人民幣下跌時,有大量TRF成為「蟹貨」,是人民幣匯價回升的阻力,至今有大部分一年期的TRF已到期,加上全球「去美元化」加速,令市場對人民幣的需求進一步上升,相信人民幣匯價在下半年可以收復上半年的失地。