工行交行僅多賺半成

內銀盈利告別高增長,工行(01398)今年首季盈利僅升6.63%至733.02億元(人民幣.下同),交行(03328)首季亦按年只多賺5.55%至186.9億元。統計九間全國性內銀的不良貸款餘額,首季共增加4.88%,惟分析師指,若計入期內核銷的壞帳,相信首季新增不良貸款高達15至20%。

工行首季盈利僅錄得單位數增長。圖為董事長姜建清。(資料圖片)

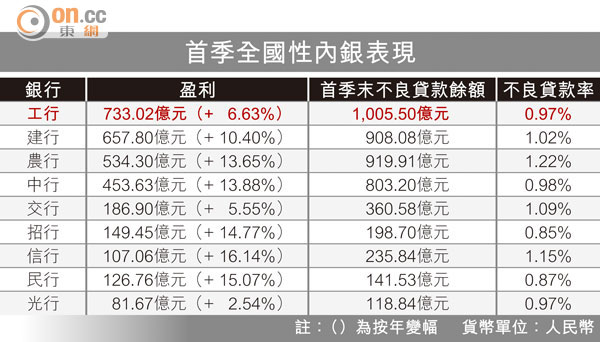

首季全國性內銀表現

工行及交行成為光行(06818)以外,盈利錄得單位數增長的全國性內銀,主要原因是淨利息收入已缺乏增長動力,工行首季未有公布淨利息收益率,惟淨利息收入增長僅8.53%。

大型銀行的息差表現較中小型銀行優勝,交行首季的淨利息收益率為2.33%,較去年全年大跌19點子,而且總資產增長不足1%,令盈利難以增長,至於首季盈利升16.14%的信行(00998),淨利息收益率較去年全年跌23點子至2.37%。

工行不良貸款破千億

內銀盈利增長放緩,但面對壞帳增加的挑戰,統計九間全國性內銀H股,首季末的不良貸款餘額全面上升,總規模達4,573.34億元,較去年底增加4.88%,其中工行首季末不良貸款餘額升穿1,000億元,達1,005.5億元,不良貸款率增至0.97%,仍在該行目標範圍之內,該行管理層上月表示,冀今年將不良貸款控制在1.2%或以下水平。

內地銀行業分析師表示,儘管今年內銀的不良貸款增長僅為單位數,但實際情況應計入期內核銷及清理的不良貸款金額,料實際的不良貸款總規模較去年底增加15至20%,隨着貸款、債券及信託等違約情況陸續出現,料內銀未來壞帳仍會持續上升。

儘管交行表示今年首季已加大清收工作,累計壓縮表內59.6億元不良資產,清收58.38億元不良貸款,其中現金清收及核銷金額分別達22.35億元及20.22億元,惟該行首季末不良貸款餘額仍升至360.58億元,不良貸款率增至1.09%。

信行資產減值增96%

交行不良貸款雙升,該行預期資產質素仍會受經濟結構調整影響,華東及沿海地區民間借貸和擔保鏈風險還會慣性釋放,但整體仍屬可控,不會出現系統性風險。信行不良貸款率升至1.15%,成為比率最高的中小型銀行,首季的資產減值損失升96.63%至49.49億元。